Zaměstnanci, kteří měli v průběhu roku 2009 několik zaměstnání postupně, mohli požádat svého posledního zaměstnavatele v termínu do 15. 2.2010 o roční zúčtování daní. V této lhůtě měli rovněž dodat veškeré potřebné doklady k prokázání daňových slev a nezdanitelných částek na dani. Jestliže tak neučinili, zaměstnavatel roční zúčtování neprovede, nezbývá než podat daňové přiznání. Čtěte více: Roční zúčtování daňových záloh za rok 2009

Stejně tak podávají daňové přiznání zaměstnanci, kteří v roce 2009 souběžně pracovali pro dva nebo více zaměstnavatelů, pokud z této mzdy u souběžného zaměstnavatele nebyla sražena konečná srážková daň. Přiznání podávají i zaměstnanci, jejichž roční příjmy z podnikání nebo z jiné výdělečné činnosti (mimo příjmy ze zaměstnání) převyšují hranici 6000 Kč. Zákon hovoří o příjmech, myslí se tím roční tržby, ne zisk po odpočtu nákladů. Čtěte více: Mohou zaměstnaní podnikatelé žádat o roční zúčtování?

Nezbytné je Potvrzení o zdanitelných příjmech od všech zaměstnavatelů

Před samotným vyplněním daňového přiznání si musíme od všech zaměstnavatelů opatřit Potvrzení o zdanitelných příjmech za rok 2009. Potvrzení o zdanitelných příjmech vydá zaměstnavatel na předepsaném tiskopise potvrzení, případně formou tiskové sestavy, která obsahově odpovídá aktuálnímu vzoru tiskopisu. Potvrzení obsahuje údaj o mzdě zaměstnance, údaj o pojistném, které je povinen zaplatit zaměstnavatel a o údaj výši sražených záloh na dani, případně vyplaceném bonusu.

Nesmí scházet částka uplatněných měsíčních daňových slev a sdělení, zda bylo či nebylo zaměstnavatelem provedeno roční zúčtování. Poslední údaj je důležitý zejména pro zapomnětlivce, kteří si až po provedení ročního zúčtování vzpomenou, že měli v uplynulém období ještě jiné příjmy a jejich povinností bylo podat daňové přiznání. V tom případě je možné i po provedeném ročním zúčtování opomenutí napravit podáním daňového přiznání v řádném termínu. Čtěte více: Daňové slevy 2010

Vyplňujeme interaktivní daňové přiznání krok za krokem

K vyplnění daňových přiznání můžeme použít formulář vyzvednutý na finančním úřadě nebo formulář vytištěný z webových stránek. Velmi jednoduché je použití interaktivních daňových formulářů, které jsou poplatníkům k dispozici na stránkách Ministerstva financí a rovněž na serveru Podnikatel.cz . Formulář je možné na počítači jednoduše vyplnit, vytisknout a doručit na místně příslušný finanční úřad.

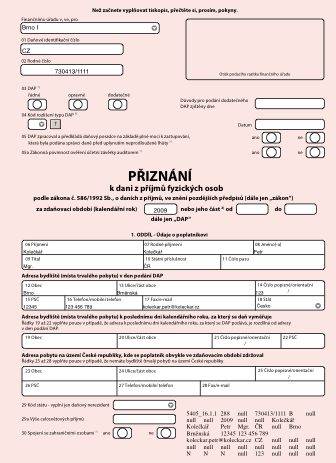

Modelový příklad vyplnění daňového přiznání

Pan Kolečkář z Brna byl v roce 2009 souběžně zaměstnán u dvou firem. Od obou zaměstnavatelů si opatřil potvrzení o zdanitelných příjmech. Má dvě děti, na které uplatňuje v zaměstnání daňové zvýhodnění. V roce 2009 zaplatil 18 000 Kč na penzijní připojištění se státním příspěvkem a 2800 Kč na odborových příspěvcích. Čtěte více: Dary fyzických osob v daňovém přiznání

Rekapitulace příjmů:

- příjmy z prvního zaměstnání na základě potvrzení činí 266 123 Kč, úhrn pojistného zaplaceného zaměstnavatelem je 93 143 Kč, základ daně je 359 266 Kč. Zaměstnavatel srazil zálohu na daň 7800 Kč.

- příjmy z druhého zaměstnání na základě potvrzení jsou ve výši 56 000 Kč, úhrn pojistného je 19 040 Kč, základ daně 75 040 Kč a sražená záloha činí 11 200 Kč.

První strana daňového přiznání

První strana interaktivního tiskopisu daňového přiznání slouží k doplnění identifikačních údajů. Poplatník vybere příslušný finanční úřad, doplní své rodné číslo a označí, zda jde o řádné daňové přiznání, tedy o první daňové přiznání podávané ve stanoveném termínu. V prvním oddílu se vyplní identifikační údaje o poplatníkovi, jako je jméno a adresa poplatníka, kontaktní telefon a další předepsané údaje. Čtěte více: Jak na daňové přiznání na poslední chvíli

Druhá strana daňového přiznání

Druhá strana tiskopisu obsahuje výpočet základu daně podle § 6 zákona o daních z příjmů, tj. z příjmů ze zaměstnání. Pan Kolečkář uvede na řádek 31 součet příjmů z obou zaměstnání (322 123 Kč) a na řádek 32 součet pojistného zaplaceného zaměstnavateli (112 183 Kč). Nic jiného není v tomto případě třeba vyplňovat. Ostatní údaje druhého oddílu se v interaktivním formuláři objeví automaticky.

Pokračujeme vyplněním třetího oddílu, tj. nezdanitelné části základu daně a odčitatelné položky. Pan Kolečkář do řádku 48 zapíše částku 12 000 Kč. Jde o částku za zaplacené penzijní připojištění se státním příspěvkem na základě potvrzení pojišťovny sníženou o 6000 Kč podle § 15 odst. 5. Zaplacené odborové příspěvky ve výši 2800 Kč podle § 15 odst. 7 patří do řádku 50.

Třetí strana daňového přiznání

Většina údajů na třetí straně je rovněž vyplněna automaticky. Pan Kolečkář pouze doplní údaje o dětech, na které si uplatňuje daňové zvýhodnění, a to v tabulce č. 2. Zapíše jména a příjmení obou dětí, rodná čísla a počet měsíců uplatnění daňového zvýhodnění. Protože nezletilé děti žijí s poplatníkem od začátku roku ve společné domácnosti, může si uplatnit plných 12 měsíců na obě děti. Čtěte více: Jak vyplnit daňové přiznání, když podnikáte při zaměstnání?

V případě, že by byl u některého zaměstnavatele vyplacen daňový bonus, což je zřejmé z Potvrzení o zdanitelných příjmech, uvedla by se jeho výše na řádek č. 76. Panu Kolečkáři však vyplacen nebyl, proto zbývá vyplnění poslední částky, a to součet sražených záloh na daň od obou zaměstnavatelů, tj. 19 000 Kč. Výsledná daň se ve formuláři zobrazí na řádku 91. Kladný výsledek znamená povinnost doplatit daň finančnímu úřadu. Záporný výsledek značí přeplatek na dani. Pan Kolečkář využitím nezdanitelných částí základu daně (penzijní připojištění a zaplacené odborové příspěvky) přeplatil na dani 2275 Kč. O vrácení přeplatku je nutné finanční úřad požádat, což lze učinit přímo na čtvrté straně daňového přiznání.

Čtvrtá a zároveň poslední strana daňového přiznání

Na poslední straně v oddílu příloh k daňovému přiznání se vyplní počet „Potvrzení o zdanitelných příjmech ze závislé činnosti“ (dva zaměstnavatelé = dvě přílohy) a počet „Potvrzení o zaplacených částkách na penzijní připojištění“ (1). Protože zde není samostatně uveden řádek pro „Potvrzení o zaplacených odborových příspěvcích“, uvede se toto potvrzení na řádek „Další přílohy jinde neuvedené“. Dalším přílohou jinde neuvedenou bude čestné prohlášení manželky pana Kolečkáře, že si za rok 2009 neuplatnila daňové zvýhodnění na děti. Příloh je v tomto případě pět a jejich součet se objeví automaticky v posledním řádku sloupce. Čtěte více: Daňový bonus na děti u zaměstnanců je omezen ročním stropem

Jelikož poplatník zvládne vyplnění sám, nepotřebuje k tomu zmocnit jinou osobu, doplní v prohlášení pouze datum a vlastní podpis. Na samém konci přiznání neopomene požádat o přeplatek na dani, a to buď uvedením čísla bankovního účtu, nebo uvedením adresy. K žádosti připojí datum, místo podpisu a samotný podpis. Přeplatek zašle finanční úřad nejpozději do konce dubna 2010.

Modelový příklad ke stažení

pro uložení klikněte na náhled