Vydejte vlastní emise dluhopisů. Ve srovnání s bankovní půjčkou je taková emise často jednodušší a levnější variantou, a je možné dostat se rychleji k penězům.

V souvislosti s dluhopisy obvykle slýcháváme zejména o nadnárodních korporacích a velkých průmyslových podnicích. Největšími globálními korporátními emisemi byly v loňském roce ty od Microsoftu, Danone nebo Vodafonu a počítaly se v miliardách dolarů nebo eur. Nákup dluhopisů může být v těchto případech velice výhodnou investicí. Jenže emise velkých hráčů jsou většinou v rukou bank a k „normálním“ lidem se dostanou pouze prostřednictvím nějakého dluhopisového fondu.

Dostupnější jsou emise vydávané drobnými developery, malými výrobními podniky i skutečně lokálními firmami jako například místním autoservisem. I jejich majitelé potřebují čas od času investovat a vydání dluhopisů je pro ně zajímavou možností, kterou se učí využívat stále častěji. Podle našich odhadů se tímto způsobem v České republice každý rok financují projekty minimálně za čtvrt miliardy korun, takže jde o významný prvek rozvoje českého podnikání,

uvádí Jiří Mesároš, jednatel společnosti Centrum Dluhopisů a provozovatel serveru Dluhopisy.cz.

K tématu dále čtěte: Peníze jsou v crowdfundingu až druhotné. Postavte si na něm marketing

Dluhopisy bez zbytečných formalit

Dluhopisy jsou jako zdroj financování alternativou k bankovním úvěrům. Každá firma, která je schopna prezentovat své podnikání tak, že je možné vyhodnotit rizika spojená s nabízeným výnosem, si může jít pro dluhové financování nejen do banky, ale zároveň i mezi širší okruh různých investorů, od kterých může získat výhodnější podmínky. Proč ale jít právě touto cestou?

Někdy se uvádí, že dluhopisy jsou východiskem pro ty, kterým banky z nějakých důvodů odmítnou poskytnout klasický úvěr. Stručně řečeno, kam nejde banka, tam nastupuje dluhopisový investor. Ano, hodí se u záměrů, které banky neumí vyhodnotit, například internetové projekty nebo některá řemesla. Není ale pravda, že se dluhopisy vydávají jen na ty projekty, v nichž se banky nechtějí angažovat. Dluhopisy jsou jen jiný zdroj financování. Umožňují rozdělit úvěrovou expozici a zprostředkovávají přístup k jiným investorům, než jsou banky. Některé firmy a jejich požadavky na financování jsou větší než limity bank, či dokonce banky samotné. Velké objemy dluhového financování se pak nedají řešit jinak než pomocí syndikovaných úvěrů anebo právě dluhopisů,

vysvětluje Daniel Drahotský, ředitel divize Finanční trhy J&T Banky.

Menší firmy pak dávají přednost dluhopisům proto, že úroková sazba, kterou platí svým investorům, je často nižší než ta, která by byla požadována pro získání půjčky od banky. A vzhledem k tomu, že peníze vyplacené v podobě úroků snižují podnikový zisk, který by měl být cílem každého byznysu, je logickým krokem minimalizovat tyto úroky. Je to také jeden z důvodů, proč firmy, u kterých se zdá, že peníze nepotřebují, často vydávají dluhopisy, když jsou úrokové sazby na extrémně nízkých úrovních. Možnost půjčit si velké sumy peněz na nízký úrok jim dává šanci investovat do vlastního růstu. A navíc za výrazně svobodnějších podmínek, než které po svých dlužnících požadují banky.

Psali jsme: Cest k penězům vede mnoho. A jsou i pro malé podnikatele

Vydání dluhopisů se dá využít i pro refinancování úvěrů. Může to vyjít levněji než platit nastavenou úrokovou sazbu v bance. Úroková sazba se u emisí inzerovaných na našem portálu pohybuje mezi 6 až 10 procenty. Emitent ji určuje sám podle řady faktorů, zejména kvality společnosti a projektu, počtu let emise, požadovaného objemu a rychlosti, s jakou peníze potřebuje,

říká Jiří Mesároš. Potenciálního emitenta by měl zajímat vždy jen celkový náklad dluhové služby, to je výše každoročního úroku plus anualizované jednorázové náklady emise. Takový součet je pak podle Daniela Drahotského srovnatelný s náklady bankovního úvěru, kterými jsou nejen úroková sazba, ale i všemožné poplatky za zpracování úvěru, za rezervaci zdrojů, za přistavení úvěru a tak dále. Levnější, rychlejší a méně omezující než bankovní úvěr může být jak emise dluhopisů, kterou si někdo připraví podomácku a prodá pár kamarádům, tak i profesionálně připravená mnohamiliardová emise se stovkami investorů.

Navíc může být vydání dluhopisů snazší než požádání o poskytnutí bankovního úvěru. Zatímco banka vyžaduje řadu administrativních kroků a dokládání různých dokumentů, a to i v průběhu financování, v případě dluhopisů se většina těchto kroků nerealizuje. Je jen na rozhodnutí vydavatele emisí, jakým způsobem dokáže svoji kredibilitu. Platí to ale jen pro emise do hranice 1 milionu eur, tedy přibližně 26 milionů korun. Existují totiž zákonná pravidla, kterými se emise musí řídit. Například emise dluhopisů do 1 milionu eur je možné veřejně nabízet bez dalšího dohledu. U vyššího objemu musí firma předložit České národní bance takzvaný prospekt, který centrální banka schvaluje. ČNB ale nehodnotí, o jakou firmu jde, ani jak je ekonomicky zdravá a zda je schopna dodržet své závazky. Sleduje pouze to, zda prospekt obsahuje veškeré náležitosti, které zákon ukládá.

V bankách nepochodil, expandovat bude díky emisím

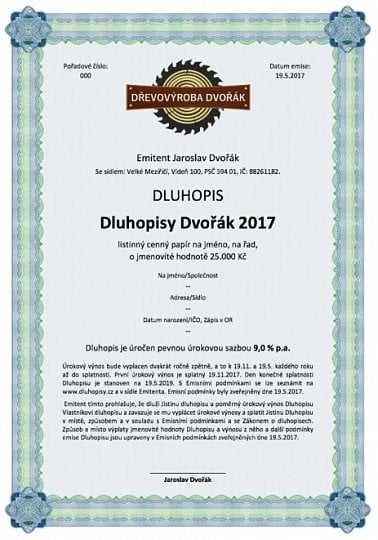

Pro vydání emisí se rozhodl živnostník Jaroslav Dvořák, výrobce dřevěného nábytku z Vysočiny. Výnosy z emise použije na nákup skladových zásob materiálu. Konkrétně dubové kulatiny, kterou zpracuje na řezivo a uloží ke schnutí. Dubové dřevo musí před zpracováním aspoň dva roky schnout. Vytvoření jeho dostatečných zásob znamená velkou investici. Sice se tímto procesem zvyšuje cena dřeva, ale peníze vám jen tak leží a vy máte problém s cash-flow. Rád bych prostřednictvím dluhopisů získal 10 milionů korun. Kromě těžby a nákupu dřeva bych část výnosů použil na dokončení výrobní haly a nákup dvou strojů,

říká Jaroslav Dvořák.

V odpovědi na otázku, proč nepožádal o bankovní úvěr, bez okolků přiznává, že v bance nemá šanci dosáhnout na požadovanou částku. Tak jako prakticky každý podnikatel, i on optimalizuje své daně a ačkoli má prý tolik zakázek, že nestíhá a další si snad už ani nemůže dovolit nabrat, v bankách mu nabídli půjčku ve výši jen několika set tisíc korun. Proto využil možnosti získat peníze od investorů na Dluhopisy.cz. Emise vydal 19. května tohoto roku a v tuto chvíli už má k dispozici přes 3 miliony korun. Hodnota jednoho dluhopisu je 25 000 korun a je úročen sazbou 9,0 % p.a.

Úrok se možná zdá vysoký, ale já bych měl bez ručení nemovitostí hodně podobné podmínky i v bance. Jako fyzická osoba za dluhopisy ručím celým svým majetkem. Je to tedy mnohem větší riziko pro mě samotného než pro investory,

komentuje živnostník. Jeho provozovna včetně zásob dřeva má v současné době hodnotu 14 milionů korun a realizací záměru této emise se ještě zdvojnásobí. Zde je vhodné doplnit, že při bankrotu a následném konkurzu má držitel dluhopisu lepší postavení než akcionář. Přednost před ním ale mají státní a bankovní instituce. Investice do emisí malých firem mají ještě jednu výhodu. Na rozdíl od velkých korporací si do nich mohou investoři dojet a financovaný projekt si takříkajíc osahat,

dodává Jiří Mesároš z Centra Dluhopisů. Pravdou je, že několik návštěv a dotazů musel zodpovědět i dřevovýrobce Jaroslav Dvořák.

Strategii projednejte se zkušenými

Jaroslav Dvořák ale přiznává, že připravit emise nebylo vůbec snadné. Rozhodně to navzdory výše uvedeným informacím považuje za mnohem složitější než žádat o peníze v bance. Podle Jiřího Mesároše musíme brát ohled na objem emisí. Není to nic složitého, pokud má člověk v této problematice alespoň základní přehled. Bez odborné pomoci dělají podnikatelé chyby, které pak centrální banka při svém dohledu trestá statisícovými pokutami. Nebo připraví emisi s podmínkami, které pro trh nejsou zajímavé.

Teoreticky lze vytvořit jednoduchý dluhopis s jednoduchými emisními podmínkami za jednu korunu. Horní hranice pak de facto neexistuje. Problém je, kolik lidí si takový jednoduchý dluhopis bez podrobnějších informací koupí. Čím větší objem peněz a čím nižší úrokovou sazbu chce podnik získat, tím otevřenější a transparentnější vůči investorům musí být. U reálných částek a zejména v případech, kdy vám peníze do podnikání má půjčit někdo cizí, s kým nespolupracujete, tzv. „na plácnutí ruky“, je vždycky dobré emisi dluhopisů připravovat se zkušenými právníky a ideálně i s bankou,

radí Daniel Drahotský z J&T Banky. Investiční banka pomůže financování nejen správně nastrukturovat a nacenit, ale zajistí i vypořádání transakce, pravidelné výplaty úroků a splátku jistiny. Navíc bude hned na začátku vědět o potenciálních investorech, které by dluhopis mohl zajímat. Menším podnikatelům zase rádi pomohou například ve službě Dluhopisy.cz.