Ne všem se vyplatí uplatnění výdajů procentem z příjmů. Pokud je OSVČ zaměstnavatelem, je pro ni výhodnější uplatnění výdajů skutečných, tedy prokazatelně poplatníkem vynaložených. V některých případech se skutečné výdaje dokonce uplatňuji povinně. Například u spoluvlastníků majetku, kdy příjmy a výdaje nejsou rozděleny mezi spoluvlastníky podle spoluvlastnických podílů nebo u sdružení bez právní subjektivity, kdy opět příjmy a výdaje nejsou rozděleny rovným dílem. Tyto osoby výdaje stanovené procentem z příjmů uplatnit nemohou. Návod, jak na vyplnění daňového přiznání se skutečnými výdaji: Vyplnění daňového přiznání s paušálem? Otázka několika minut

Než začneme s vyplňováním

Nejprve je nutné stanovit, jaké druhy příjmů máme. Tedy zda jsou nebo nejsou předmětem daně či zda se jedná, nebo nejedná o příjmy od daně osvobozené. U příjmů, které jsou předmětem daně, musíme vědět, kde se v daňovém přiznání uvádí. Čtěte také: Jak vyplnit daňové přiznání? Nově pomůže inteligentní formulář

Příjmy od daně osvobozené

Tyto příjmy vyjmenovává zákon o daních z příjmů v § 4. Zejména se jedná o prodej nemovitostí za splnění dalších podmínek spočívajících v délce vlastnictví, výhry z reklamních soutěží do stanoveného limitu a další. Příjmem osvobozeným je i příjem z příležitostných činností nebo z příležitostného pronájmu movitých věcí, včetně příjmů ze zemědělské výroby, která není provozována podnikatelem (samostatně hospodařícím rolníkem), jejichž úhrn nepřesáhne ve zdaňovacím období 20 000 Kč. Čtěte také: Měli jste v roce 2011 více zaměstnavatelů? Podáváte daňové přiznání

Příjmy, které nejsou předmětem daně

Zákon o daních z příjmů rovněž v § 3 odst. 4 vyjmenovává, které příjmy nejsou předmětem daně. Jsou to například úvěry a půjčky, příjmy z rozšíření nebo zúžení společného jmění manželů, částky uhrazené zdravotní pojišťovnou, o které byl překročen limit regulačních poplatků a doplatků na léčiva atd.

Příjmy, které jsou předmětem daně z příjmů fyzických osob

Předmětem daně z příjmů fyzických osob jsou příjmy:

- ze závislé činnosti a funkční požitky (paragraf 6)

- příjmy z podnikání a jiné samostatné výdělečné činnosti (paragraf 7)

- příjmy z kapitálového majetku (paragraf 8)

- příjmy z pronájmu (paragraf 9)

- ostatní příjmy (paragraf 10).

Uplatnění výdajů v prokázané výši

Zákon o daních z příjmů neobsahuje komplexní výčet výdajů, které je možné uplatnit. Vyjmenovává zejména výdaje, které se liší oproti zásadám účetnictví, nebo takové, které se v praxi obvykle považují za sporné.

Pro podnikatele, kteří uplatňují výdaje v souvislosti s příjmy z podnikání dle § 7 zákona o daních z příjmů na základě zásad jednoduchého nebo podvojného účetnictví, je důležitá třetí část zákona o daních z příjmů. Ta obsahuje specifikaci položek, jež lze, nebo nelze od dosažených příjmů pro stanovení základu daně odečíst.

Zejména se jedná o ustanovení:

- paragraf 22 - zdroj příjmů

- paragraf 23 - základ daně

- paragraf 24 – výdaje (náklady) vynaložené na dosažení, zajištění a udržení příjmů

- paragraf 25 – výdaje, které nelze uznat jako výdaje (náklady) vynaložené k dosažení, zajištění a udržení příjmů pro daňové účely

- paragraf 26 a následující – odpisy hmotného a nehmotného majetku

Účetnictví a daňová evidence

Výsledky, které zjistíme z účetnictví, nejsou základem daně. Jen rozdíl mezi hospodářským výsledkem, tj. rozdílem mezi příjmy a výdaji a základem daně dle zákona o daních z příjmů. Je tedy rozdíl mezi daňovým účetnictvím, které by měl podnikatel vést (nebo alespoň při roční závěrce výsledky z účetnictví ošetřit) a účetnictvím vedeným dle zákona o účetnictví. Zpracováním daňového přiznání při vedení účetnictví je tedy vhodnější pověřit účetní, účetního či daňového poradce. Čtěte speciál: Základy účetnictví

Naopak zpracování daňového přiznání při vedení daňové evidence lze pomocí chytrých interaktivních formulářů vyplnit poměrně snadno. Nejprve si musíme opatřit tiskopis, a to nejlépe uložením formuláře daňového přiznání fyzických osob do počítače. Poté samozřejmě závěrku z daňové evidence a příslušné kopie dokladů či potvrzení, která budeme k daňovému přiznání přikládat. Čtěte také: Jak zdanit příjmy z pronájmu? Poradíme Vám

Stahujte interaktivní formulář: Daňové přiznání fyzických osob pro rok 2011

Příklad:

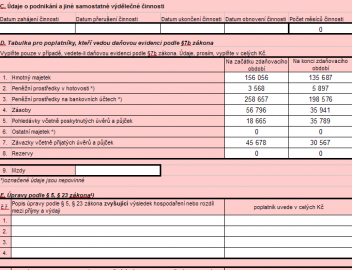

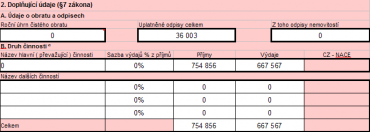

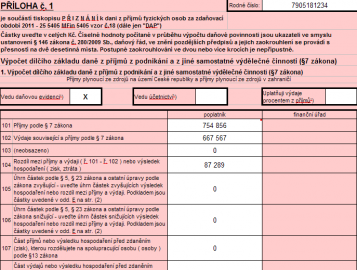

Poplatník vedl v roce 2011 daňovou evidenci a dosáhl příjmů 754 856 Kč. K příjmům si uplatní výdaje ve výši 667 567 Kč. Poplatník má dvě děti, z nichž jedno je nezletilé, druhé zletilé, studující (doloží potvrzením o studiu ze školy). Poskytl dar místní základní škole ve výši 8 000 Kč (doloží darovací smlouvou s uvedenou výší daru). Poplatník uplatnil odpisy dlouhodobého majetku ve výši 36 003 Kč.

Vyplnění daňového přiznání

Nejprve vyplníme základní údaje o poplatníkovi (list ZAKL. DATA). Ty interaktivní tiskopis přenese automaticky do příslušných kolonek daňového přiznání. Poté je vhodné začít vyplněním Závěrky daňové evidence (list ZAV). Údaje ze závěrky se opět automaticky přenesou do druhé strany Přílohy č. 1. Tuto přílohu musí poplatník vyplnit, jelikož slouží k vyplnění daňového přiznání k příjmům z podnikatelské činnosti dle § 7 zákona o daních z příjmů.

Otázky vyvolává správné uvedení odpisů v daňovém přiznání. Tedy zda mají být součástí výdajů na řádku č. 102 daňového přiznání nebo vyloučeny z výdajů a uvedeny v tabulce E na straně 2 Přílohy č. 1. Jak server Podnikatel.cz v článku Odpisy hmotného majetku v účetnictví a v daňové evidenci uvádí, odpisy jsou součástí úpravy podle § 5, § 23 zákona o daních z příjmů. Daňové odpisy dlouhodobého majetku se uvedou do 2. tabulky jako položka snižující výsledek hospodaření nebo rozdíl mezi příjmy a výdaji. Součet všech položek uvedených v této tabulce se pak přenese do části 1 přílohy – řádek 106. Čtěte také: Jaké chyby nejčastěji děláte v daňovém přiznání? Podívejte se

Někteří účetní však radí odpisy uvést v Závěrce daňové evidence (ZAV) – nepeněžní operace nebo uzávěrkové operace. V Příloze č. 1 se následně uvedou pod tabulkou ve druhém oddíle. Daňový poradce Jan Molín ze společnosti Mivo míní, že uvedení odpisů hmotného majetku na řádku č. 102 či 106 (a v tabulce E na straně 2 přílohy č. 1 daňového přiznání) je pouze formální skutečností, jinými slovy si lze vybrat, kam odpisy uvedete. V obou případech budou snižovat i rozdíl příjmů a výdajů, resp. z něj vypočtený vyměřovací základ na obě pojistné,

radí Jan Molín v diskusním fóru serveru Podnikatel.cz.

Potřebujete poradit od odborníka? Využijte daňovou poradnu

Při postupu uvedení odpisů v Závěrce daňové evidence jako uzávěrková úprava výdajů se výše odpisů v interaktivním tiskopise automaticky projeví v příslušné kolonce ve druhém oddíle.

Poté je nutné vyplnit v Příloze č. 1 řádek č. 101 (příjmy) a řádek č. 102 (výdaje). Ostatní součtové řádky se vyplní automaticky.

Pokračujeme vyplněním daňového přiznání. Strana 1 je předvyplněna ze základních údajů, na straně 2 se spočítal daňový základ z Přílohy č. 1. Nyní pokračujeme vyplněním nezdanitelných částí základu daně. Po zadání celé částky daru, tj. 8000 Kč upozorní chytrý tiskopis na chybu. V § 15 zákona o daních z příjmů zjistíme, že jako hodnotu daru je možné za splnění dalších podmínek odečíst nejvýše 10 % základu daně. Doplníme tedy nejvyšší možnou hodnotu, a to 5128 Kč.

Zbývá doplnit daňové zvýhodnění na děti v tabulce č. 2 na straně 3. Na řádku č. 91 se automaticky zobrazí výsledek, a to přeplatek ve výši 23 208 Kč. Ten samozřejmě vznikl vlivem neuplatněných daňových bonusů v průběhu roku. Čtěte také: Jak správně na slevy v daňovém přiznání? Podívejte se na příklady

Nezapomeneme na straně č. 4 daňového přiznání na uvedení počtu příloh, podpis poplatníka a případně číslo účtu (základní údaje), na který má finanční úřad zaslat přeplatek. Ten samozřejmě může být zaslán i na uvedenou adresu.

Stahujte ukázku vyplnění interaktivního tiskopisu: Daňové přiznání (skutečné výdaje).