Ne všichni zaměstnanci mohou žádat o roční zúčtování. Někteří ze zákona podávají daňové přiznání. Musí si tedy uvědomit, zda mohou žádat o roční zúčtování nebo jsou naopak povinni sami podat daňové přiznání. Za nesplnění této povinnosti je finanční úřad oprávněn vyměřit pokutu. Ta činí dle § 250 daňového řádu (na rozdíl od minulých let) minimálně 500 korun.

Při souběhu zaměstnání se podává přiznání vždy

Daňové přiznání podávají v souladu s § 38g zákona o daních z příjmů povinně i zaměstnanci v případě, kdy měli při zaměstnání tržby z podnikání, pronájmu nebo jiné výdělečné činnosti vyšší než 6000 korun. Hovoříme o hrubých tržbách, nejedná se zisk, tj. příjem po odpočtu nákladů. Čtěte také: Umíte správně vyplnit tiskopis daňového prohlášení?

Obdobně se tato povinnost týká i zaměstnanců, kteří měli v roce 2011 několik zaměstnavatelů souběžně. Například při svém „hlavním“ pracovním poměru uzavřeli dohodu o provedení práce či o pracovní činnosti s jiným zaměstnavatelem. V okamžiku, kdy byla z takové dohody sražena daňová záloha, podávají daňové přiznání na všechny své příjmy. Tedy i na příjmy od „hlavního“ zaměstnavatele. Totéž platí pro případné dohody, které byly uzavřeny souběžně. Například u studentů. Čtěte také: Umíte správně vyplnit tiskopis daňového prohlášení?

Více zaměstnání postupně

Jiná situace je, jestliže měl v uplynulém zdaňovacím období poplatník příjmy od několika zaměstnavatelů, ale postupně. Například z důvodu změny zaměstnání. Takový zaměstnanec má právo žádat o roční zúčtování u posledního zaměstnavatele. Nezáleží přitom, kdy pracovní poměr skončil. Tedy zda to bylo koncem roku nebo v jeho průběhu.

Příklad: Poplatník pracoval u prvního zaměstnavatele od ledna do června. V srpnu nastoupil k zaměstnavateli novému, kde pracoval na dobu určitou do měsíce září. Poté je evidován na úřadu práce.

Poplatník sice nemá povinnost podat daňové přiznání dle § 38g zákona o daních z příjmů, protože měl v roce 2011 příjmy od více zaměstnavatelů postupně, ne souběžně, ovšem z důvodu nevyužití daňových slev za měsíce říjen až prosinec, kdy byl evidován na úřadu práce, by podání daňového přiznání mohlo být z důvodu případného přeplatku na dani výhodné. Stejně tak mohl požádat do 15. února svého druhého zaměstnavatele o roční zúčtování.

Jak na daňové přiznání?

Nejprve je třeba získat příslušná potvrzení o příjmech od všech zaměstnavatelů. Na žádost zaměstnance vystaví zaměstnavatel Potvrzení o zdanitelných příjmech, kde uvede výčet slev a daňových zvýhodnění a ve kterých měsících byly uplatněny a rovněž údaj o sražené záloze na daň či vyplacení daňového bonusu. Dále je nutné opatřit si veškerá potvrzení k uplatnění případného nároku na další slevy (např. potvrzení o studiu, pobírání invalidního důchodu, čestné prohlášení manželky, že její příjmy nepřevyšují 68 000 korun ročně atd.) a příslušné doklady k nezdanitelným částkám (potvrzení o zaplacených úrocích z hypotéky, potvrzení o výši příspěvků na penzijní či životní pojištění atd.). Čtěte také: Manželku za velbloudy vždy neměňte, leckdy se dá odečíst z daní

Čtěte více:

K podání daňového přiznání je nezbytné použití aktuálního vzoru tiskopisu daňového přiznání. Je možné použít tištěný tiskopis získaný z finančního úřadu nebo vytisknout formulář z internetu. Zřejmě nejrychlejší a zároveň nejsnadnější je využití interaktivních daňových tiskopisů. Jedná se o soubory, které lze stáhnout a uložit do počítače. Inteligentní formulář při vyplnění nejen poradí a upozorní na chyby, ale hlavně mnoho řádků sám dopočítá a automaticky vyplní. Po jeho uložení v počítači s ním lze pracovat kdekoliv, bez přístupu k internetu. Následně stačí vyplněné přiznání vytisknout na tiskárně domácího počítače, opatřit vlastnoručním podpisem a v „černobílém“ provedení doručit na finanční úřad. Vlastníci elektronického podpisu mohou učinit podání daňového přiznání prostřednictvím daňového portálu. Čtěte více: Jak vyplnit daňové přiznání? Nově pomůže inteligentní formulář

Vyplňujeme daňové přiznání krok za krokem

Stáhneme a uložíme si do počítače inteligentní formulář daňového přiznání, který je k dispozici například ve formulářích serveru Podnikatel.cz. Stažení tiskopisu je zcela zdarma, pokud základ daně nepřekročí 400 000 korun. Pakliže je základ daně vyšší, může si poplatník prostřednictvím SMS zakoupit jeho neomezenou verzi (99 Kč).

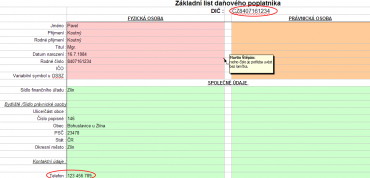

Nejprve v interaktivním formuláři vyplníme základní údaje o poplatníkovi. Zde uvedeme pouze ty údaje, které jsou pro podání daňového přiznání na příjmy ze závislé činnosti (ze zaměstnání) nezbytné. Nezapomeneme na DIČ (daňové identifikační číslo poplatníka = CZ + rodné číslo bez lomítka) a kontakt pro případnou komunikaci se správcem daně.

První list daňového přiznání

Pro ukázku vyplnění využijeme zaměstnance, který má povinnost podat daňové přiznání, protože uzavřel souběžně s pracovním poměrem i dohodu o pracovní činnosti u jiného zaměstnavatele. Zde mu byla sražena zálohová daň. Má proto povinnost podat daňové přiznání. Poplatník hodlá uplatnit úroky z hypotéky a částku zaplaceného životního pojištění. Rovněž má manželku bez příjmů, byl mu v průběhu zdaňovacího období (k 16. září 2011) přiznán invalidní důchod prvního stupně a 30. listopadu se mu narodilo dítě.

Přejdeme k prvnímu listu daňového přiznání, tj. list DAP1. Jestliže byly správně vyplněny základní údaje poplatníka, máme vše pro řádné daňové přiznání předvyplněno a není třeba nic dopisovat.

STAHUJTE: VYPLNĚNÉ VZOROVÉ PŘIZNÁNÍ

Druhý list daňového přiznání

Nyní použijeme potvrzení o příjmech, které jsme obdrželi od jednotlivých zaměstnavatelů a příslušná potvrzení k uplatnění nezdanitelných částí základu daně. Údaje z potvrzení o zdanitelných příjmech je třeba sečíst a doplnit do řádků č. 31 a 32, tj. úhrn příjmů a úhrn pojistného, které za poplatníka zaplatil zaměstnavatel. Pracujeme s inteligentním formulářem, součty se doplní automaticky samy. Do oddílu č. 3 dopíšeme nezdanitelné části základu daně v celých korunách. Pokud zapíšeme haléřové částky, nevadí. Formulář číslo sám zaokrouhlí. O ostatní součty se postará inteligentní formulář.

Třetí list daňového přiznání

V tabulce č. 1 třetího listu daňového přiznání uvedeme manželku (manžela) jestliže hodláme uplatnit slevu (neměl/a v uplynulém zdaňovacím období příjmy vyšší 68 000 korun). Dále nárok na případné další slevy. Základní sleva na poplatníka je uvedena automaticky. U ostatních je třeba uvést počet měsíců, ve kterých trval nárok na slevu. S výší slevy si hlavu lámat nemusíme, bude doplněna automaticky. Čtěte také: Velký rozcestník daňových změn roku 2012

Jestliže poplatník uplatňuje daňové zvýhodnění, doplní údaje o dětech do tabulky číslo 2. Rovněž je zde důležitý údaj o počtu měsíců, za které daňové zvýhodnění náleží. Vše ostatní opět udělá chytrý formulář za nás. Pokračujeme vyplněním kolonky č. 76 (úhrn vyplacených měsíčních daňových bonusů) a č. 84 (úhrn sražených záloh na daň). Tyto údaje opíše poplatník z potvrzení o zdanitelných příjmech od zaměstnavatelů.

Formulář sám spočítá doplatek daně, případně přeplatek na dani (doplatek +, přeplatek -). V uvedeném příkladě má poplatník dle řádku č. 91, kde se výsledek zobrazuje, nárok na přeplatek.

Čtvrtý list daňového přiznání

V tomto okamžiku je doplatek (přeplatek) daně spočten. Nároky na uplatnění slev a nezdanitelných částí je nutné k přiznání doložit a počet příloh uvést v tabulce listu 4. Náš poplatník zapíše počet potvrzení o příjmech od zaměstnavatelů, potvrzení o zaplacených úrocích z hypotéky, zaplaceném životním pojištění. Dále doklad o pobírání invalidního a čestné prohlášení manželky, že její příjmy nepřevýšily v uvedeném období 68 000 korun. Pro tyto údaje zde není kolonka, uvádí se v řádku Přílohy výše neuvedené.

Vše ostatní je opět vyplněno automaticky. V poslední tabulce poplatník volí v žádosti o vrácení přeplatku způsob jeho výplaty. Pakliže to má být na bankovní účet, nezapomene v základních údajích uvést číslo účtu. Čtěte také: Kdy nepodáváme daňové přiznání? Vysvětlujeme na příkladech

Nezbývá než k tiskopisu doložit veškerá potvrzení, případně kopie smluv (například uzavření hypotéčního úvěru), tiskopis vytisknout, podepsat a dodat nejpozději dne 1. 4. 2012 finančnímu úřadu.