Koncem února vyšel ve Sbírce nový zákon upravující jarní kompenzační bonus pro podnikatele. V současné době jsou vypsána dvě bonusová období, a to pro únor a březen 2021. Oproti původnímu kompenzačnímu bonusu se vypisuje období za celý kalendářní měsíc a nekopíruje tak období vládou nařízeného nouzového stavu. Základní shrnutí toho, pro koho je kompenzační bonus určen, jsme psali v článku zde.

Zásadní novinkou, kterou zákon upravuje, je čerpání kompenzačního bonusu maximálně do výše rozdílu mezi průměrnými tržbami a samotným poklesem tržeb. Ačkoli se tedy hranice čerpaného bonusu na den zvýšila z původních 500 Kč na nově 1000 Kč, může být samotná kompenzace pro podnikatele nižší než v případě čerpání podzimního bonusu.

Pro koho je kompenzační bonus určen?

Aby mohl subjekt kompenzační bonus čerpat, nemusí mít zakázanou činnost. Postačí, pokud jako subjekt bude zasažen aktuálními opatřeními. Subjektem žádosti je pak vždy fyzická osoba.

Co je předmětem kompenzačního bonusu?

Předmětem je výkon SVČ nebo výkon činnosti SRO, v bonusovém období – pokud jedna nebo více činností byly významně dotčeny v důsledku opatření vlády, a to zejména z důvodu:

- uzavření nebo omezení provozovny,

- karantény nebo izolace subjektu KB nebo zaměstnance (pokud je OSVČ účastna nemocenského pojištění),

- péče o dítě,

- omezení poptávky po výrobcích, službách,

- omezení či ukončení dodávek nebo služeb.

Za významně dotčenou činnost se považuje taková, pokud výše příjmů odpovídající tržbám z této činnosti nepřekročila ve srovnávaném období 50 % průměrné měsíční výše těchto příjmů plynoucích z téže činnosti ve srovnávaném období. V případě, že se jedná o omezení činnosti v důsledku nařízené karantény nebo izolace, považuje se činnost za významně dotčenou automaticky z tohoto důvodu a test poklesu příjmů se tedy neprovádí. Ostatní podmínky však musí být splněny.

Co je srovnávané období = kalendářní měsíc, který bezprostředně předchází bonusovému období.

- U bonusu za únor se jedná o leden 2021.

- U bonusu za březen se jedná o únor 2021.

Bonusové období je kalendářní měsíc v období od 1. 2. – 31. 3. 2021 – tj. první období je za únor, druhé období za březen. Vláda však může stanovit další bonusové období.

Srovnávací období je tříměsíční období po sobě jdoucí v období od 1. listopadu 2018 do 31. 12. 2020. Pro porovnání se však musí poslední měsíc srovnávacího období shodovat se srovnávaným obdobím.Vzhledem k dvouletému období, které lze mezi sebou porovnat, si může subjekt kompenzačního bonusu vybrat, které období si zvolí.

V rámci posouzení příjmů porovnáváme srovnávané období a měsíční průměr srovnávacího období.

Pokud je současný příjem menší o více jak 50 % na základě výpočtu, splňujete podmínku významně dotčené činnosti.

Příklad porovnání období při žádosti o kompenzační bonus za únor 2021

Srovnávané období = leden 2021

Srovnávací období = listopad, prosinec 2019 + leden 2020 nebo listopad + prosinec 2018 + leden 2019

Co je myšleno příjmem?

- U FO = skutečný příjem z prodeje zboží, výrobků a služeb

- Účetnictví = výnosy z prodeje zboží, výrobků a služeb

Testují se příjmy pouze z dotčené činnosti (nezahrnuje se např. prodej majetku).

Při posuzování příjmů však nestačí pouze porovnat, zda splňuji podmínku významně dotčené činnosti. Podnikatel dále musí posoudit majoritu příjmů. Pro splnění podmínky tedy nestačí pouze pokles příjmů o 50 % v rámci srovnávaného a srovnávacího období, ale musí se jednat o převažující část příjmů (více jak 50 %). Při posouzení majority příjmu se musím vrátit do srovnávacího období, kdy porovnávám, z čeho celkově plynuly příjmy (dle § 6, § 7 – jiné podnikání než dotčená činnost, § 9 ZDP). Posuzují se hrubé příjmy vyplacené v daném období, a to vč. případných mezd. Neřeší se tedy stav teď, ale stav tehdy.

Pro splnění podmínky lze použít i rozhodné období, kdyby majorita příjmů dle srovnávacího a srovnávaného období „nevycházela“. Rozhodným obdobím je období od 1. června 2020 do 30. září 2020.

Stejný test je zapotřebí učinit i v případě eseróčka, kdy jsou ale příjmy myšleny výnosy. V případě společníků je nutné zohlednit příjmy odpovídající podílu společníka v této společnosti a dále příjmy podle § 6, 7 a 9 ZDP. Netestuje se tedy jen společnost, ale i společník.

Co dělat, pokud jsem se stal osobou samostatně výdělečně činnou později než 1. listopadu 2018? Jaké období mám srovnávat?

Srovnávacím období je kterékoli období tří po sobě jdoucích kalendářních měsíců v rámci období prvních osmi kalendářních měsíců, po jejichž celou dobu byl touto osobou. U eseróček se jedná o prvních šest kalendářních měsíců od doby vzniku společnosti.

Pokud tedy začal podnikat v průběhu roku 2019 nebo 2020, může si OSVČ vybrat kterékoli tři kalendářní měsíce po sobě jdoucí pro srovnávací období.

Do kdy je potřeba podat žádost?

Žádost je zapotřebí podat do dvou měsíců od skončení bonusového období. Za únor 2021 je zapotřebí podat do 3. května 2021. Za březen 2021 je zapotřebí podat do 1. června 2021.

Jak je to se zdaněním kompenzačního bonusu?

Kompenzační bonus je definován jako daňový bonus, tj. jedná se o osvobozený příjem, který se neuvádí v daňovém přiznání. Pozor ale, pokud čerpá kompenzační bonus manžel/manželka, na kterou je uplatňována sleva na manžela/manželku – těm se tato kompenzace započítává do vlastních příjmů.

Pozor na výši čerpaného bonusu

Kompenzační bonus je stanoven ve výši 1 000 Kč na den, pro dohodáře 500 Kč na den.

U osob v karanténě nebo izolaci je poskytován bonus 500 Kč na den a nemusí se zkoumat pokles o 50 % (srovnání období), ale všechny ostatní podmínky musí být splněny. Navíc si musí podnikatel platit nemocenské pojištění.

Celková výše kompenzačního bonusu za bonusové období nesmí překročit rozdíl průměrné měsíční výše tržeb (příjmů) z prodeje výrobků, zboží či služeb ze všech významně dotčených činností ve srovnávacím období a výše tržeb z prodeje výrobků, zboží či služeb ze všech významně dotčených činností ve srovnávaném období. Kompenzační bonus lze tak čerpat maximálně do výše rozdílu.

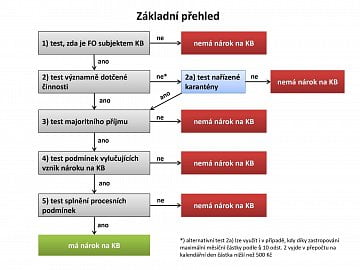

Jaký je tedy postup při posouzení podmínek pro splnění nároku na kompenzační bonus?

Nejprve je nutné provést test, zda je fyzická osoba subjektem kompenzačního bonusu. V druhém kroku porovná podnikatel, zda se jedná o významně dotčenou činnost, a až následně testuje, zda se jedná o majoritní příjem. Pokud podnikatel výše uvedené podmínky splnil, je zapotřebí zjistit, zda nespadá do výluk, kdy není možné žádat o kompenzační bonus (např. čerpání jiných podpor) a následně testovat procesní podmínky. Základní schéma postupu při posouzení nároku uvedla finanční správa na svých webových stránkách.