Co společnost Lidya nabízí a komu jsou její služby určené?

Lidya je digitální platforma pro poskytování krátkodobých úvěrů v segmentu malých a středních firem. Specializujeme se na provozní úvěry pro rozvoj podnikání. Našimi typickými klienty jsou logistické firmy, stavební společnosti, výrobní společnosti, e-shopy, pomáháme ale i mnoha dalším. Provoz nákladní dopravy stojí desítky, spíše stovky tisíc měsíčně, a na to jsou třeba finance. Výrobní firmy potřebují pro svůj provoz nakupovat materiál či suroviny, stejně tak stavební firmy. E-shopy, zejména v případě sezónního zboží, potřebují zdroje, za které toto zboží nakoupí. Těmto firmám dokážeme zajistit chybějící prostředky rychle, bez ručení a navíc bezúčelově.

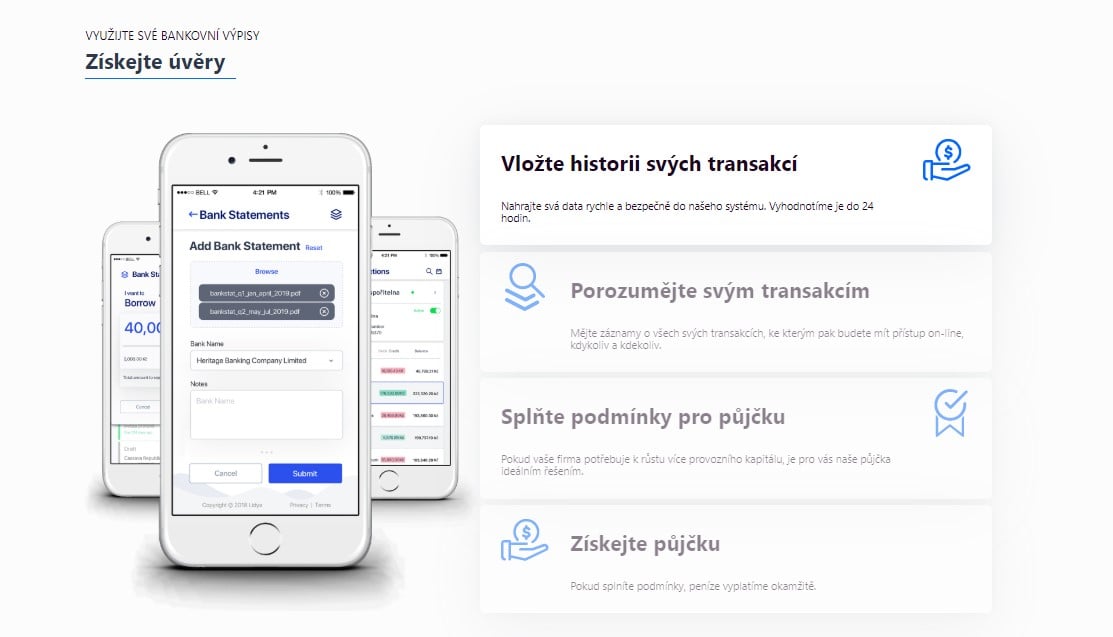

Jak to funguje v praxi?

Je to procesně velmi jednoduché a bezkontaktní, což firmy v této době oceňují. Zájemce o půjčku nás kontaktuje, elektronicky pošle jen tři poslední měsíční výpisy z firemního bankovního účtu. Nepožadujeme žádné další dokumenty jako rozvahu, výsledovku či daňové přiznání, které jsou třeba u bank obvyklou součástí žádostí. Naše unikátní algoritmy následně vyhodnotí rizikovost firmy a také vypočítá výši úvěru, který můžeme poskytnout. Pokud zájemce úvěrovou nabídku přijme, peníze mu ihned odešleme na účet. To vše dokážeme zvládnout v průměru do 24 hodin. Splatnost úvěru je přitom 30 dní. I když se to může zdát krátké, ukazuje se, že taková služba u nás chybí a je o ni zájem. A to právě proto, že prostředky firma může splatit rychle a nenese si dlouhodobou zátěž úvěru. Na trh jsme vstoupili krátce před pandemií koronaviru a přesto, nebo snad právě proto, jsme poskytli úvěry v hodnotě už několika desítek milionů korun. A celkově v letošním roce chceme českým firmám poskytnout provozní úvěry v objemu 350 milionů korun.

Co za tímto úspěchem podle vás stojí?

Unikátnost našeho financování, které nabízí řešení dlouhodobě podúvěrovanému segmentu malých a středních firem. Podle zprávy International Finance Corporation, která je součástí skupiny Světové banky, chybělo již před koronakrizí v České republice pro tyto firmy přes 1,8 bilionu korun. Navíc v reakci na dopady koronakrize banky ještě více zpřísnily a omezily poskytování úvěrů. Vlivem restriktivních opatření spojených s koronavirem se navíc dostaly do problémů i ty společnosti, které prosperovaly, a jejich podnikání bylo dobře nastavené. Některé sice využily státní pomoc, ale naprostá většina z nich na ni nedosáhla nebo pro ně nebyla v dostatečné výši. Náš model je nastavený trochu jinak, máme dle dosavadních zkušeností dobře nastavené řízení rizik a jsme schopni poskytnout prostředky i firmám, které banky zcela nebo částečně odmítnou. Těší nás, že více než 90 % klientů čerpá naše provozní financování opakovaně. A to je pro nás důkazem, že své místo na trhu máme.